Monte dei Paschi toma medidas de salvación cuando se desangra

Monte dei Paschi ha tenido que ser suspendida de cotización, tras presentar el plan de reestructuración, los inversores han huido despavoridos del valor en la Bolsa de Milán y ha estado desangrándose por encima del 20%. El banco toscano hará una ampliación de 5.000 millones de euros, tendrá que cerrar 500 oficinas y recortar 2.600 empleos. ¿Qué está pasando con Monte dei Paschi?

Ayer las acciones del banco toscano tuvieron que ser suspendidas de cotización, estaban subiendo más de un 30% a la espera de noticias del consejo de administración y los planes para solventar la delicada situación del banco. Al cierre de los mercados europeos aún no había ni una noticia al respecto.

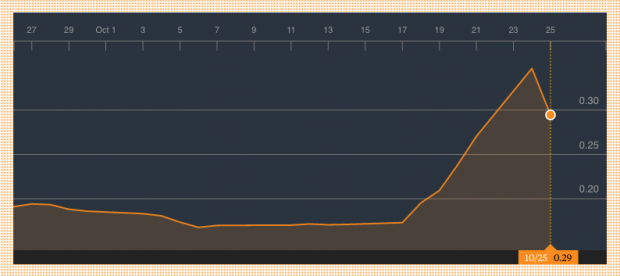

Con las ampliaciones llegan las caídas en el valor, es una consecuencia casi automática. Hoy la reacción del mercado ha sido la contraria, las autoridades italianas han suspendido la cotización de la entidad porque estaba en salvajes números rojos, se dejaba más de un 20% en la Bolsa de Milán. Según los analistas consultados por OKDIARIO, la volatilidad en el valor va a seguir, “ha descendido desde 2007 de los 90 euros por título hasta los 0,34 céntimos de euro que vale hoy. Y claro, ahora es cuando toman las medidas, cuando han hecho que los inversores se vayan”, explica Alberto Iturralde, analista de DiasDeBolsa.com. Monte dei Paschi quiere reflotar la entidad pero anunciaba que hasta el mes de septiembre de este año ha tenido unas pérdidas de 849 millones de euros.

La nueva estrategia se basa en una ampliación de capital de 5.000 millones de euros que sería mediante el canje de deuda por acciones y otra parte con dinero de potenciales inversores La ampliación se aprobará en Junta de Accionistas el próximo 24 de noviembre y de aprobarse se hará finales de año. Se recortará hasta un 9% del personal, 2.600 empleados, ahorrando 1.500 millones de euros y el cierre de 500 sucursales.

El banco, con origen en el S.XV, tiene la intención de vender los activos improductivos y alcanzar 978 millones de euros de beneficio en 2018 y conseguir 1.110 millones de euros en 2019. “El valor viene descendiendo desde 2007, el año en el que los mismos que hoy intentan subir el valor de la acción sabían las cuentas de la entidad, desde luego si no estás dentro del consejo no sabes qué es lo que va a pasar. No te van a dar el balance real, sino lo que ellos quieren que oigas”, comenta Iturralde.

Monte dei Paschi posee 22.000 millones en deuda pública italiana

Monte dei Paschi di Siena se trata de uno de los mayores bancos de Italia y el que tiene, “de largo, un mayor montante de activos tóxicos en balance”, recuerda Felipe López-Gálvez, analista de Self Bank. De hecho, recordemos que fue la única entidad que no pasó las pruebas de estrés de la Autoridad Bancaria Europea (EBA) y ha dejado en muy mala posición, no solo a la banca del país de la bota, sino también al Gobierno de Matteo Renzi.

Al cierre del primer trimestre de 2016, Monte dei Paschi tenía una exposición de más de 47.000 millones de euros a activos tóxicos, “algo que clama al cielo teniendo en cuenta que la capitalización bursátil de la entidad no llega a los 1.000 millones de euros”, opina López-Gálvez. Además, de la cifra total, 27.000 millones son préstamos impagados que han crecido casi un 10% con respecto a 2015. Y por si esto fuera poco, el banco tiene en su balance cerca de 22.000 millones de euros de deuda pública italiana, “considerada grado de inversión pero solo tres escalones por encima del bono basura”, apunta el analista.

El ejecutivo transalpino debe decidir cómo solventar la situación de Monte dei Paschi y dispone de dos opciones que no van a contentar a todos, es imposible. Puede optar por la inyección de dinero público o dejar que sean los accionistas y bonistas de Monte dei Paschi los que paguen los platos rotos de la entidad en la que decidieron invertir.

En caso de que Italia optase por la barra libre de dinero público, las autoridades como el Fondo Monetario Internacional (FMI) o Bruselas se les echarían encima inmediatamente, “no estaría bien visto, teniendo en cuenta que es uno de los países más endeudados del mundo al tener una deuda sobre PIB de nada menos que el 132%”, apuntan desde Self Bank.

¿En qué se diferencia el rescate de los bancos italianos de los españoles?

Hace unos meses el gobierno de Italia puso en marcha un plan para recapitalizar sus bancos, creó un fondo financiado principalmente con capital priva, por ello, el primer objetivo debía ser la búsqueda de inversores que quisieran apostar. La idea era capitalizar los bancos y facilitar la venta de los activos tóxicos (carteras de préstamos impagados o de dudoso cobro) que estos tenían en balance. “A diferencia de España, donde los problemas del sistema bancario fueron una herencia de la burbuja inmobiliaria, en Italia los bancos han venido acumulando impagos procedentes de préstamos empresariales”, explica a OKDIARIO López-Gálvez.

El plan del ejecutivo de Renzi no tuvo éxito, sobre todo porque los inversores no tenían ningún interés en la compra de estos activos, ni era atractivo el producto, ni tampoco el precio que pedían los bancos. Se teme, además, que esta crisis reputacional pueda estar teniendo consecuencias en su negocio y en la confianza de sus clientes, «ahora más recelosos a la hora de depositar sus ahorros», tal como comentan desde Self Bank.